Trái phiếu là một công cụ tài chính quan trọng mà không ít người đầu tư chọn để đánh đổi lợi nhuận và bảo vệ vốn đầu tư của họ. Trong thế giới tài chính, trái phiếu có vai trò quan trọng, và việc hiểu rõ về chúng là rất cần thiết. Trong bài viết này, mời bạn cùng Sabay tìm hiểu Trái phiếu là gì và phân loại các loại trái phiếu.

Mục lục bài viết

Trái phiếu là gì?

Trái phiếu là gì? Trái phiếu là một trong những loại chứng khoán mà kỳ hạn thông thường từ 6 tháng – 1 năm do nhà nước, chính phủ, ngân hàng, doanh nghiệp phát hành, xác nhận lợi ích của nhà đầu tư đối với đơn vị, tổ chức phát hành.

Trái phiếu là một loại công cụ tài chính mà doanh nghiệp hoặc chính phủ sử dụng để vay tiền từ công chúng. Khi bạn mua một trái phiếu, bạn thực sự đang cho một khoản vay cho đơn vị phát hành (doanh nghiệp hoặc chính phủ), và họ cam kết trả lại số tiền mượn kèm theo lãi suất vào một thời điểm cụ thể trong tương lai.

Đặc điểm của trái phiếu:

- Người phát hành trái phiếu có thể là doanh nghiệp, tổ chức chính quyền công như: kho bạc nhà nước, chính quyền.

- Bất kỳ cá nhân, doanh nghiệp hoặc chính phủ đều có thể mua trái phiếu. Trái phiếu có thể ghi danh trái chủ gọi là trái phiếu ghi danh hoặc không được ghi tên thì gọi là trái phiếu vô danh.

- Người cho nhà phát hành trái phiếu vay tiền là trái chủ. Trái chủ không chịu tránh nhiệm về hiệu quả sử dụng vốn vay của người vay. Nhà phát hành phải có nghĩa vụ thanh toán số nợ theo cam kết trong hợp đồng cho vay.

- Trái phiếu đem lại nguồn thu là tiền lãi, là khoản thu cố định thường kỳ và không phụ thuộc vào kết quả kinh doanh.

- Trong trường hợp công ty bị giải thể hay phá sản, cổ phần của công ty phải được thanh toán cho những người nắm giữ trái phiếu trước như một nghĩa vụ bắt buộc. Sau khi trả nợ trái phiếu, cổ phần mới được chia cho các cổ đông.

>>> Xem thêm: Lợi thế cạnh tranh của văn phòng Tân Bình

Phân loại các loại trái phiếu trên thị trường

Sau khi tìm hiểu khái niệm trái phiếu là gì, bạn cần biết cách phân loại các loại trái phiếu trước khi quyết định đầu tư. Các loại trái phiếu trên thị trường được phân loại theo các tiêu chí khác nhau. Một số loại trái phiếu bạn thường gặp có thể kể đến như:

Phân loại trái phiếu theo người phát hành

Loại trái phiếu này dựa trên nguồn gốc của người hoặc tổ chức phát hành. Có hai loại chính:

Trái phiếu doanh nghiệp: Được phát hành bởi các công ty tư nhân hoặc doanh nghiệp để tăng vốn hoạt động. Trái phiếu doanh nghiệp có nhiều loại và rất đa dạng.

Trái phiếu chính phủ: Được phát hành bởi chính phủ, bao gồm cả chính phủ liên bang và địa phương. Mục đích chính của trái phiếu chính phủ là huy động tiền nhàn rỗi trong dân và các tổ chức kinh tế & xã hội. Trái phiếu chính phủ thường được xem là có mức độ rủi ro thấp hơn và là lựa chọn an toàn hơn cho nhà đầu tư.

Ngoài 2 loại trái phiếu phổ biến trên, trái phiếu của ngân hàng & các tổ chức tài chính cũng là loại trái phiếu mà bạn có thể cân nhắc.

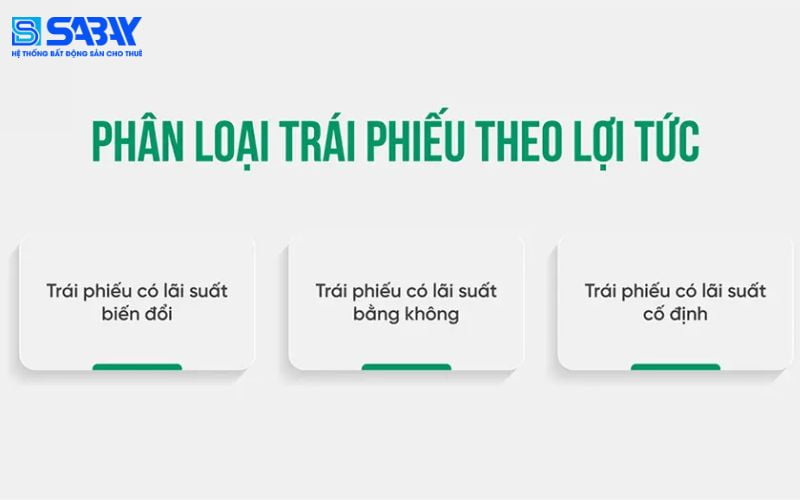

Phân loại lợi tức trái phiếu

Dựa trên cách mà lợi tức được thanh toán cho nhà đầu tư, có ba dạng trái phiếu chính:

Trái phiếu có lãi suất cố định (Fixed-Rate Bonds): Là loại trái phiếu mà lợi tức được xác định theo một tỷ lệ phần trăm cố định theo mệnh giá. Lãi suất trên trái phiếu này được cố định và không thay đổi theo thời gian.

Trái phiếu có lãi suất biến đổi (Floating-Rate Bonds): Là loại trái phiếu mà lợi tức được trả trong các kỳ có sự khác nhau. Lãi suất trên trái phiếu này có thể biến đổi theo chỉ số thị trường như lãi suất cơ bản.

Trái phiếu có lãi suất bằng không: Là loại trái phiếu mà người mua không nhận được lãi, nhưng sẽ được mua với giá thấp hơn mệnh giá. Loại trái phiếu này được hoàn trả bằng mệnh giá khi trái phiếu đó đáo hạn.

Phân loại theo mức độ đảm bảo thanh toán của người phát hành

Trái phiếu không đảm bảo (Unsecured Bonds): Đây là loại trái phiếu không được đảm bảo bằng tài sản cụ thể mà chỉ bảo đảm bằng uy tín của người phát hành. Trong trường hợp doanh nghiệp phát hành trái phiếu không đảm bảo gặp khó khăn tài chính, nhà đầu tư có nguy cơ mất phần hoặc toàn bộ khoản đầu tư.

Trái phiếu đảm bảo (Secured Bonds): Loại trái phiếu này được đảm bảo bằng tài sản cụ thể của công ty phát hành. Trong trường hợp doanh nghiệp không thể thanh toán, tài sản được sử dụng để bù đắp cho những người đầu tư. Trái phiếu bảo đảm bao gồm các loại chủ yếu sau:

- Trái phiếu có tài sản cầm cố: Là loại trái phiếu bảo đảm bằng việc người phát hành cầm cố một BĐS để bảo đảm thanh toán cho trái chủ. Giá tị tài sản cầm cố thường lớn hơn tổng mệnh giá của các loại trái phiếu phát hành để đảm bảo quyền lợi cho trái chủ.

- Trái phiếu bảo đảm bằng chứng khoán ký quỹ: Là loại trái phiếu được bảo đảm bằng cách người phát hành thường là đem ký quỹ số chứng khoán dễ chuyển nhượng mà mình sở hữu để làm tài sản bảo đảm.

Phân loại dựa vào hình thức trái phiếu

Trái phiếu vô danh: Trái phiếu không có ghi tên người mua và trong sổ sách của người phát hành. Trái chủ sẽ là người được hưởng quyền lợi.

Trái phiếu ghi danh: Trái phiếu ghi tên của người mua và trong sổ sách của người phát hành.

Phân loại dựa vào tính chất trái phiếu

Trái phiếu có thể chuyển đổi: Là loại trái phiếu của CTCP mà trái chủ được quyền chuyển sang cổ phiếu của công ty đó. Việc này được quy định cụ thể về thời gian & tỷ lệ khi mua trái phiếu.

Trái phiếu có quyền mua cố phiếu: Là loại trái phiếu có kèm theo phiếu, cho phép trái chủ được quyền mua một số lượng cổ phiếu nhất định.

Trái phiếu có thể mua lại: Là loại trái phiếu cho phép nhà phát hành được quyền mua lại một phần hay toàn bộ trước khi trái phiếu đến hạn thanh toán.

Lợi ích của trái phiếu

Một trong những nọi dung bạn cần quan tâm khi đã biết khái niệm trái phiếu là gì chính là lợi ích của chúng. Trái phiếu có nhiều lợi ích quan trọng cho các nhà đầu tư và người mua. Dưới đây là một số lợi ích chính của việc đầu tư vào trái phiếu:

Bảo vệ vốn: Trái phiếu thường có mức rủi ro thấp hơn so với cổ phiếu. Các trái phiếu được đảm bảo bằng tài sản cụ thể của doanh nghiệp phát hành hoặc được hỗ trợ bởi chính phủ, giúp bảo vệ vốn đầu tư của bạn. Nếu các công ty gặp khó khăn, các nhà đầu tư trái phiếu có thể được bảo vệ phần nào vốn của họ.

Đa dạng hóa danh mục đầu tư: Đầu tư vào trái phiếu có thể giúp đa dạng hóa danh mục đầu tư của bạn. Khi bạn sở hữu cả cổ phiếu và trái phiếu từ nhiều ngành công nghiệp hoặc quốc gia khác nhau, bạn có cơ hội kiếm được lợi nhuận từ cả hai lĩnh vực, giảm bớt rủi ro tổng hợp.

Thu nhập đều đặn: Trái phiếu thường trả lãi suất đều đặn cho các nhà đầu tư. Điều này làm cho nó trở thành một nguồn thu nhập ổn định, đặc biệt hấp dẫn cho những người muốn tạo ra nguồn thu nhập thụ động. Lãi suất hoặc cố lãi trên trái phiếu được trả định kỳ, cho phép nhà đầu tư nhận được tiền lãi từ việc sở hữu trái phiếu

Dễ dàng mua bán: Trái phiếu có thị trường thứ cấp mạnh mẽ, cho phép bạn mua bán một cách dễ dàng và nhanh chóng, tạo sự linh hoạt trong quản lý đầu tư của bạn. Bạn có thể lựa chọn giữ trái phiếu chính phủ, trái phiếu doanh nghiệp, trái phiếu mạo hiểm,… và nhiều loại trái phiếu khác.

Bạn đừng quên nhớ rằng, lợi ích cụ thể của việc đầu tư vào trái phiếu có thể thay đổi tùy thuộc vào loại trái phiếu và tình hình thị trường. Trước khi đầu tư, bạn nên tìm hiểu kỹ về các loại trái phiếu và tình hình thị trường hiện tại để tránh rủi ro trong quá trình đầu tư.

Các lưu ý khi đầu tư trái phiếu

Không tìm hiểu kỹ doanh nghiệp đầu tư trái phiếu

Đây được coi là rủi ro lớn nhất đối với những nhà đầu tư tay ngang khi không nắm được các doanh nghiệp nào đang biến động. Trước khi đầu tư vào bất kỳ loại trái phiếu nào, hãy tìm hiểu kỹ về doanh nghiệp phát hành trái phiếu. Điều này bao gồm việc nắm rõ tình hình tài chính, lịch sử thanh toán trái phiếu trước đây, và uy tín của công ty. Một doanh nghiệp không ổn định có thể không đáng tin cậy để đầu tư trái phiếu.

Rủi ro trong quá trình tái đầu tư

Trái phiếu có thể có mức độ rủi ro khác nhau tùy thuộc vào loại trái phiếu. Một số trái phiếu có thể có mức rủi ro cao hơn, đặc biệt là khi tái đầu tư lợi tức. Quá trình tái đầu tư không hiệu quả có thể ảnh hưởng đến quyền lợi về tài chính đối với người mua. Bạn cần xem xét cân nhắc giữ trái phiếu đến hết kỳ hạn nếu bạn không muốn đối mặt với rủi ro tái đầu tư.

Rủi ro về lãi suất

Lãi suất thị trường có thể thay đổi và ảnh hưởng đến giá trị trái phiếu. Nếu lãi suất tăng, giá trái phiếu giảm và ngược lại. Để tránh thu lỗ, khi lãi suất trái phiếu tăng thì các nhà đầu tư cần nhanh chóng bán đi trái phiếu lãi suất thấp.

Rủi ro thanh khoản

Trái phiếu có thể không dễ dàng chuyển đổi thành tiền mặt trên thị trường thứ cấp. Nếu bạn cần tiền mặt một cách nhanh chóng, bạn có thể gặp khó khăn khi cố gắng bán trái phiếu. Lúc này, nhà đầu tư chỉ còn cách là chờ đợi thời gian đáo hạn để lấy lại vốn ban đầu mình đã bỏ ra.

Rủi ro lạm phát

Đồng tiền khi không được quản lý chặt chẽ bởi nhà nước sẽ gây ra tình trạng mất giá hay còn gọi là lạm phát. Lạm phát có thể làm giảm giá trị thực của trái phiếu vì giá trị tiền tệ giảm. Điều này có thể ảnh hưởng đến khả năng mua sắm và giá trị trả lại của trái phiếu.

Để giảm thiểu các rủi ro này, bạn nên tham khảo ý kiến chuyên gia tài chính, tìm hiểu kỹ về loại trái phiếu bạn đang đầu tư, và xây dựng một danh mục đầu tư đa dạng chứa cả cổ phiếu và trái phiếu. Điều này có thể giúp bạn duy trì sự ổn định trong danh mục đầu tư của mình.

>>> Xem thêm: B2C là gì? Các mô hình kinh doanh B2C phổ biến

Kết luận

Trái phiếu là một công cụ tài chính quan trọng, cho phép người đầu tư đánh đổi giữa lợi nhuận và rủi ro. Sự đa dạng về loại hình trái phiếu cung cấp nhiều cơ hội đầu tư khác nhau, từ trái phiếu chính phủ đến trái phiếu doanh nghiệp và nhiều loại khác. Hiểu rõ về trái phiếu và cách chúng được phân loại là quan trọng để xây dựng một danh mục đầu tư đa dạng và cân nhắc được mức độ rủi ro. Hy vọng những chia sẻ của Sabay sẽ giúp ích cho bạn trong quá trình tìm hiểu về trái phiếu là gì và các loại trái phiếu phổ biến.

Theo dõi Sabay để cập nhật những tin tức hữu ích khác bạn nhé!

SABAY – ĐỒNG HÀNH BAY XA

Hotline: 093 179 1122

Trụ sở: 99 Cộng Hòa, phường 4, quận Tân Bình, TP. HCM